به گزارش سایت طلا،اردیبهشت امسال بود که معاون فناوریهای نوین بانک مرکزی، مهران محرمیان از تغییر مدل اعتبارسنجی بانکها به دلیل گلایه مردم از مدل فعلی آن خبر داد و گفت که در مدل جدید اعتبارسنجی عوامل دیگری در رتبه دهی موثر خواهد بود و عواملی که در این مرحله اضافه میشود «سابقه محکومیتهای مالی» است.

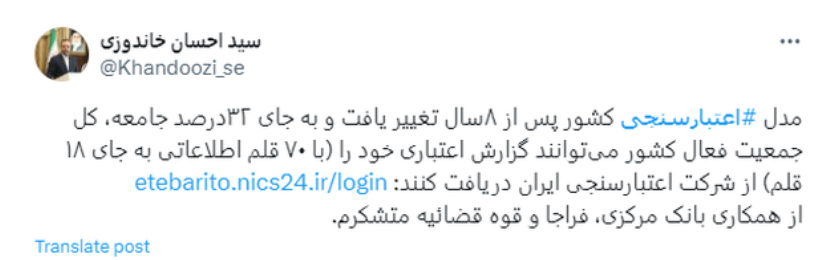

حالا وزیر اقتصاد در صفحه شخصی خود در ایکس نوشت که مدل اعتبارسنجی کشور پس از ۸ سال تغییر یافت و به جای ۳۲درصد جامعه، کل جمعیت فعال کشور میتوانند گزارش اعتباری خود را (با ۷۰ قلم اطلاعاتی به جای ۱۸ قلم) از شرکت اعتبارسنجی ایران دریافت کنند.

شرکت اعتبارسنجی ایران بر اساس دادهکاوی و پردازش هوشمندانه اطلاعات، میزان ریسک مالی و اعتباری اشخاص در آینده پیشبینی میکند. این شرکت تقارن اطلاعاتی را در بازارهای تسهیلات و اعتبارات، خودرو، بیمه و مسکن و هر بازار مالی دیگری افزایش میدهد و کمک میکند تا معاملات و تبادلات اشخاص شفافتر بشود.

در حال حاضر بانکها، مؤسسات اعتباری و شرکتهای لیزینگ و… برای ارائه وام به شرکتهای خود از مدل امتیاز اعتباری شرکت اعتبار سنجی ایران استفاده میکنند.

مدل جدید دقت 89 درصدی و پوشش 100 درصدی دارد و برای اجرای آن علاوه بر شاخصهای تسهیلاتی و بانکی از اطلاعت مربوط به مالیات، قوه قضاییه، بیمه، صدک درآمدی، مانده بدهی جریمههای رانندگی و موارد دیگر استفاده میشود.

برخی از کارشناسان مدل فعلی اعتبار سنجی را ناکارآمد میدانند. به عنوان مثال محمد برزگری فیروزآبادی، کارشناس اقتصادی معتقد است سیاست رتبهبندی اعتباری کنونی، به جای اینکه به عنوان محرکی برای رشد اقتصادی عمل کند، به یک مانع جدی برای توسعه کشور تبدیل شده است. این سیاست که با وعده بهبود وضعیت وامدهی و کاهش مطالبات معوقه بانکی ارائه شد، در عمل به سد بتنی در برابر جریان سرمایه و نوآوری تبدیل شده است.

کاهش نکول تسهیلات بانکی با اعتبارسنجی

برزگری فیروزآبادی میگوید نبود شفافیت در نحوه محاسبه رتبه اعتباری و دسترسی محدود به اطلاعات، موجب شده است این سیستم، به جای ایجاد اعتماد، به ابزاری برای ایجاد شک و تردید تبدیل شود. در حال حاضر سیستم رتبهبندی فعلی، به دلیل پیچیدگی و نبود شفافیت، نوآوری و ریسکپذیری در اقتصاد را کاهش داده است.

با وجود این هستند افرادی که از مدل اعتبارسنجی بانکها دفاع میکنند و معتقدند در سالهای اخیر به دلیل سیاست انقباضی بانک مرکزی اعتباردهی بانکها کاهش پیدا کرده و شرایط اعطای اعتبار نیز سختتر شده است.

حجتالله فرزانی کارشناس پولی و بانکی میگوید که با وجود اینکه بانکها در بحث اعطای تسهیلات همواره مختار بودند که به چه کسی تسهیلات بدهند، ولی بر پایه مصوبات ستاد هماهنگی مبارزه با مفاسد اقتصادی، بانکها نمیتوانند بدون ضابطه تسهیلات بدهند.

به گفته فرزانی بانکها باید ریسک اعتباری مشتری را بسنجند و بر این اساس نحوه تسهیلاتدهی را طوری مدیریت کنند که تسهیلات نکول (وصول نشده) نشود.

طبق مطالعات انجام شده امروزه مهمترین عامل ورشکستگی بانکها و دیگر موسسات اعتباری و سرمایهگذاری، ریسک نکول است. اعتبارسنجی منجر به شفافیت اطلاعاتی دقیق قبل از انجام هر گونه تعامل اقتصادی میشود و با کاهش نکول، مطالبات معوق بانکها را کاهش میدهد.