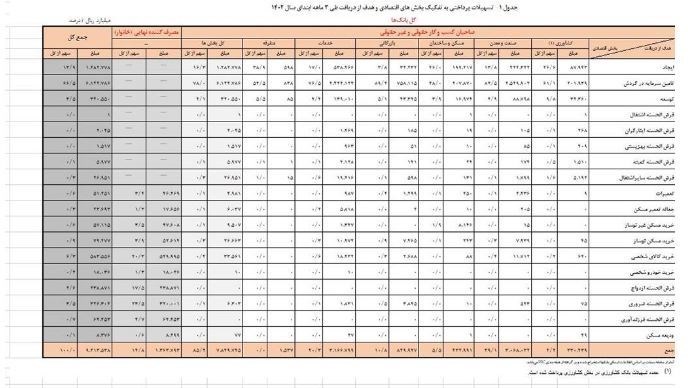

به گزارش سایت طلا،بانک مرکزی اعلام کرد: از کل تسهیلات پرداختی، مبلغ 7849/7 هزار میلیارد ریال معادل 85/2 درصد به صاحبان کسب و کار (حقوقی و غیرحقوقی) و 1363/8 هزار میلیارد ریال معادل 14/8 درصد به مصرف کنندگان نهایی (خانوار) تعلق گرفته است.

جدول (1) بیانگر هدف از دریافت تسهیلات پرداختی در بخشهای اقتصادی طی 3 ماهه ابتدای سال 1402 میباشد. بر این اساس سهم تسهیلات پرداختی در قالب سرمایه در گردش در کلیه بخشهای اقتصادی طی 3 ماهه سال 1402 مبلغ 6122/8 هزار میلیارد ریال معادل 78 درصد کل تسهیلات پرداختی به صاحبان کسب و کار است. همچنین سهم تسهیلات پرداختی در قالب خرید کالای شخصی توسط مصرف کننده نهایی (خانوار) مبلغ 550 هزار میلیارد ریال معادل 40/3 درصد از کل تسهیلات پرداختی به مصرف کنندگان نهایی (خانوار) میباشد.

سهم تسهیلات پرداختی بابت تأمین سرمایه در گردش بخش صنعت و معدن در 3 ماهه سال 1402 معادل 2529/9 هزار میلیارد ریال بوده است که حاکی از تخصیص 41/3 درصد از منابع تخصیص یافته به سرمایه درگردش کلیه بخش های اقتصادی (مبلغ 6122/8 هزار میلیارد ریال) میباشد. ملاحظه میشود از 3068 هزار میلیارد ریال تسهیلات پرداختی در بخش صنعت و معدن معادل82/5 درصد آن (مبلغ 2529/9 هزار میلیارد ریال) در تأمین سرمایه در گردش پرداخت شده است که بیانگر توجه و اولویتدهی به تأمین منابع برای این بخش توسط بانکها در سال 1402 میباشد.

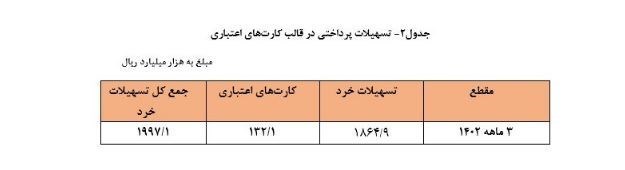

تسهیلات خرد ( کمتر از 300 میلیون تومان )

بر اساس این گزارش، از کل تسهیلات پرداختی در دوره یاد شده، مبلغ 1864/9 هزار میلیارد ریال معادل 2/20 درصد به صورت تسهیلات خرد اعطا شده و مبلغ 1/132 هزار میلیارد ریال نیز در قالب کارتهای اعتباری انجام پذیرفته است، که با احتساب این مبلغ، کل تسهیلات پرداختی خرد (کمتر از 300 میلیون تومان) به مبلغ 1997/1 هزار میلیارد ریال معادل 4/21 درصد کل تسهیلات پرداختی را شامل میشود. بر این اساس و با توجه به اینکه تسهیلات پرداختی در قالب کارتهای اعتباری نیز در بخش خانوار پرداخت شده است، با این اوصاف سهم بخش خانوار از 8/14 درصد در جدول (1) ، به 16 درصد کل تسهیلات پرداختی افزایش مییابد.

شایان ذکر است که همچنان باید در تداوم مسیر جاری، ملاحظات مربوط به کنترل تورم را نیز در نظر گرفت و همواره مراقب قدرت گرفتن پتانسیل تورمی ناشی از فشار تقاضای کل در اقتصاد نیز بود. بر این اساس ضروری است به افزایش توان مالی بانکها از طریق افزایش سرمایه و بهبود کفایت سرمایه بانکها، کاهش تسهیلات غیرجاری و بازگرداندن آنها به مسیر صحیح اعتباردهی بانکها، افزایش بهرهوری بانکها در تامین سرمایه در گردش تولیدی، پرهیز از فشارهای مضاعف بر دارایی بانکها و ترغیب بنگاههای تولیدی به سمت بازار سرمایه به عنوان یک ابزار مهم درتامین مالی طرحهای اقتصادی (ایجادی)توجه ویژهای نمود.

انتهای پیام/