ترازنامه نه ماهه عملکرد برخی از بانکها در حالی بر روی کدال منتشر شده که همچنان بانک آینده به عنوان یکی از موتورهای اصلی خلق پول، سهم بالایی در افزایش پایه پولی دارد و در حالی برخی مقامات ارشد بانک مرکزی در مقابل ادغام این موتور خلق پول در سایر بانکها مقاومت می کنند که هزینه تورم لجام گسیخته، بسیاری از خانوارهای ایرانی را گرفتار کرده و معیشت آنها را به شدت تحت تاثیر قرار داده؛ به خصوص اینکه این بانک، هر روز ۲۷۹ میلیارد تومان زیان می دهد.

حرکت موتور نقدینگی و خلق پول اگرچه طی ماههای گذشته بر اساس برخی برنامه هایی که دولت داشته، کند شده است؛ اما همچنان رشد پایه پولی سهم قدرتمندی از موتور خلق تورم دارد و اتفاقا متولیان سیاستگذاری های پولی و کنترل نقدینگی، نسبت به آن بی تفاوت عمل می کنند. سهم ناترازی بانکها را هم البته نباید در این میان نادیده گرفت؛ به خصوص آن دسته از بانکهایی که همچنان ناترازی سنگینی دارند و سهم بسیار بالایی از پایه پولی را به خود اختصاص داده اند.

همین چند ماه پیش بود که زمزمه های برخورد جدی با بانکهای ناتراز از سوی دولت و به خصوص بانک مرکزی به میان آمد و به یکباره علیرغم گفته های بسیاری از مقامات دولتی برای اعمال برنامه های جدی در کاهش ناترازی بانکها، همچنان نوع نگاه غالب مدارا با برخی از بانکهایی است که اتفاقا روز به روز در خلق تورم بالا، سهم بیشتری را به خود اختصاص می دهند.

دور برگردان فرزین از ادغام بانک آینده

حالا بیشتر از یکسال است که محمدرضا فرزین، رئیس کل بانک مرکزی به ساختمان میرداماد رفته است و علیرغم اینکه از او به عنوان یک بانکدار نام برده می شود، اما نتوانسته در این مدت، تصمیم جدی برای یکی از بانکهای ناترازی بگیرد که سهم جدی در افزایش پایه پولی دارد. شهریورماه امسال بود که علیرغم تصمیمی که تیم اقتصادی دولت برای ادغام بانک آینده به عنوان یکی از بانکهای دردسرساز در نظام بانکی گرفته بود و قرار بود که این موضوع با دلایل متقن در ستاد اقتصادی دولت به سرانجام برسد، اما به یکباره او اعلام کرد که قرار نیست بانک آینده منحل شود.

او در توئیتی اعلام کرده بود که هیچ برنامه ای برای انحلال بانک آینده در دستور کار نیست و بانک مرکزی سیاست اصلاحات اساسی در بانک آینده را دنبال می کند و هیچ برنامه ای برای انحلال این بانک در دستور کار نیست. این گفته فرزین در شرایطی بود که درست یک هفته قبل از این اظهارنظر رئیس کل بانک مرکزی، دیوان عدالت اداری، حق اعمال مدیریت ۶۰ درصد از سهام بانک آینده را به وزارت اقتصاد محول کرده بود؛ اما بانک مرکزی ظاهرا بنایی برای همراهی با سیاست های این وزارتخانه نداشت.

البته ظاهر قضیه هم کاملا درست بود؛ چراکه دولت تصمیمی برای انحلال این بانک نگرفته بود و قرار بود که بانک آینده در یکی از بانکهای دیگر ادغام شود تا عملا، با توجه به تجربه ای که در گذشته بر روی ادغام بانکها وجود داشت، انحلال درونی بانک آینده هم به آرامی صورت گیرد. شش ماه قبل جمع بندی تیم اقتصادی دولت بر این بود که بانک آینده ادغام شود تا جلوی تشدید ناترازی این بانک گرفته شود، اما به یکباره تغییر مسیر بانک مرکزی موضوع را به سمت دیگری هدایت کرده که اکنون با انتشار ترازنامه نه ماهه بانکها، این بانک به یکی از موتورهای جدی خلق پایه پولی تبدیل شود و هر روز تاخیر در تصمیم گیری آن، هزینه هنگفتی به جیب بسیاری از خانوارهای ایرانی تحمیل می کند.

نکته حائز اهمیت این است که سال قبل سهم بانک آینده از پایه پولی ۲۲ درصد بوده که در نه ماهه امسال این سهم به ۴۲ درصد رسیده است؛ به نحوی که نصف پایه پولی شکل گرفته، دقیقا سهم این بانک ناتراز است.

ترازنامه ۹ ماهه بانک آینده چه می گوید؟

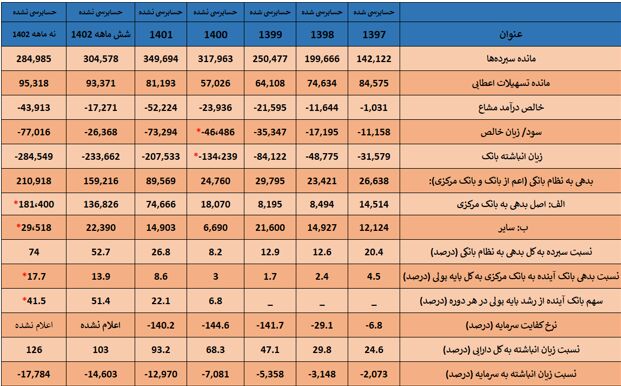

طبق ارقام تجدیدنظر شده در صورتهای مالی حسابرسی شده سالهای ۹۷ تا ۹۹ و همچنین ارقام تجدیدنظر شده در گزارش صورتهای مالی حسابرسی نشده سالهای ۱۴۰۰ و ۱۴۰۱ و ۹ ماهه ۱۴۰۲، زیان انباشته بانک آینده به ۲۸۴ هزار و ۵۴۹ میلیارد تومان رسیده است.

در واقع، در ۹ ماهه ۱۴۰۲ بانک آینده ۷۷ هزار و ۱۶ میلیارد تومان زیان ثبت کرده که این نشان می دهد که این بانک در ۹ ماهه امسال، روزانه ۲۷۹ میلیارد تومان زیان حاصل کرده است.

بدهی بانک آینده به نظام بانکی در ۹ ماهه سال ۱۴۰۲ با ۱۲۱ هزار و ۳۴۹ میلیارد تومان افزایش به ۲۱۰ هزار و ۹۱۸ میلیارد تومان رسیده است. نسبت بدهی بانک آینده به نظام بانکی به کل سپردههای بانک آینده به رقم ۷۴ درصد رسیده است.

نکته حائز اهمیت این است که پایه پولی در ۹ ماهه ۱۴۰۲ به میزان ۲۵۶ هزار و ۷۱۳ میلیارد تومان رشد کرده که ۴۱.۵ درصد از کل این رشد ناشی از بدهی بانک آینده به بانک مرکزی بوده است.

از سوی دیگر، ارقام سپردههای بانک نشان میدهد حجم سپردههای بانک در طول سال ۱۴۰۲ به میزان ۶۴ هزار و ۷۰۹ میلیارد تومان کاهش یافته است. باتوجه به نرخ سود سپرده ۲۳ درصد و همچنین پرداخت ۴۶ هزار و ۹۲۸ میلیارد تومان در ۹ ماهه امسال (براساس ترازنامه سود و زیان ۹ ماهه ۱۴۰۲) و اضافه شدن این رقم به مجموع سپردههای بانک، به نظر میرسد میزان خروج سپرده بیش از ۱۱۱ هزار میلیارد تومان بوده است.

البته این یک رقم برآوردی است اما روند خروج سپرده از این بانک را نشان میدهد. با احتساب این رقم درواقع در ۹ ماهه امسال، منابع بانک آینده ۲۸ درصد کاهش یافته است.

در صورت مالی ۹ ماهه ۱۴۰۲ رقم زیان انباشته بانک آینده در سال ۱۴۰۰ تجدیدنظر شده است و زیان انباشته بیش از ۲۰ هزار میلیارد تومان از گزارش قبلی بیشتر شده است. به نظر میرسد علت این تغییر، احتساب دوباره ذخیره مطالبات مشکوک الوصول بابت تسهیلات اعطایی به شرکتهای زیرمجموعه است.

همچنین گزارش ۹ ماهه ۱۴۰۲ فاقد جزئیات و توضیحات است و رقمی جدیدی بابت خالص درآمد مشاع در سال ۱۴۰۰ ثبت نکرده است. به همین دلیل در این جدول، رقم خالص درآمد مشاع در سال ۱۴۰۰، تجدیدنظر نشده و رقم قبلی ثبت شده است اما ۲۰ هزار و .. میلیارد تومان به رقم سود/ زیان خالص اضافه شده است.

به دلیل عدم انتشار اصل صورت مالی ۹ ماهه ۱۴۰۲ بانک آینده، فقط رقم بدهی بانک آینده به نظام بانکی به ثبت رسیده است. به همین دلیل با روش نسبت گیری، اصل بدهی به بانک مرکزی برآورد شده است. متعاقبا نسبت بدهی بانک آینده به پول پولی و سهم این بدهی از کل پایه پولی در هر دوره، یک عدد برآوردی است. حالا باید دید پشت پرده مقاومت برخی مقامات ارشد نظام بانکی و بانک مرکزی با ادغام یا تعیین تکلیف بانک آینده چیست؟